Phí Mở L C

Trong phương thức thanh toán này có 2 loại L/C khá giống nhau đó là Defered L/C và UPAS L/C. Mặc dù L/C là phương thức thanh toán trong xuất nhập khẩu rất được ưa chuộng hiện nay nhưng để phân biệt được hai loại L/C này thì phải hiểu rõ từng phương thức. Vậy làm thế nào để phân biệt 2 loại L/C này?

Trong phương thức thanh toán này có 2 loại L/C khá giống nhau đó là Defered L/C và UPAS L/C. Mặc dù L/C là phương thức thanh toán trong xuất nhập khẩu rất được ưa chuộng hiện nay nhưng để phân biệt được hai loại L/C này thì phải hiểu rõ từng phương thức. Vậy làm thế nào để phân biệt 2 loại L/C này?

UPAS L/C = Usance paid at sight = Usance L/C

Deffer L/C có nghĩa là nhận được bộ chứng từ xuất trình hợp lệ thì 90 ngày sau Ngân hàng Mở trả tiền ngay cho ngân hàng Thông báo (cho người bán).

UPAS L/C có nghĩa là nhận được bộ chứng từ xuất trình hợp lệ thì Ngân hàng Mở phải trả tiền ngay cho ngân hàng Thông báo (cho người bán). 90 ngày sau, người NK mới trả tiền cho ngân hàng Mở theo một thoả thuận tài trở lúc mở L/C.

»»» Xem nhiều: Học xuất nhập khẩu ở đâu tốt

41D: Available with …. By …… ANY BANK BY NEGOTIATION

BENEFICIARY DRAFTS 90 DAYS AFTER B/L DATE

78: Instructions to the Paying/Accepting/Negotiating Bank

+ BENEFICIARY TIME DRAFT SHALL BE NEGOTIATED ON AT SIGHT BASIS AND SHOULD BE FORWARDED TO THE DRAWEE BANK [Tên Ngân hàng Hoàn trả].

+ ALL DOCUMENTS MUST BE FORWARDED DIRECTLY TO US (BANK A) IN ONE LOT BY COURIER SERVICES

Còn các chứng từ gốc của lô hàng thì gửi cho NH Mở.

Thư tín dụng L/C là gì? Phương thức thanh toán thư tín dụng L/C là gì?

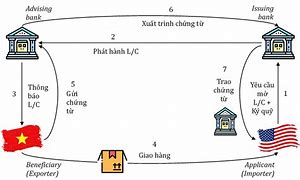

L/C, hay Thư tín dụng (Letter of Credit), là một cam kết thanh toán của ngân hàng được phát hành theo yêu cầu của một người mua, trong đó ngân hàng đồng ý thanh toán cho người bán dựa trên việc tuân thủ các điều kiện được chỉ định trong L/C.

Trong quá trình thanh toán L/C, ngân hàng hoạt động như một bên trung gian giữa người mua và người bán. Ngân hàng sẽ chỉ thanh toán khi tất cả các điều kiện trong L/C đã được tuân thủ. Điều này giúp giảm thiểu rủi ro cho cả người mua lẫn người bán trong các giao dịch quốc tế, đặc biệt khi các bên không quen biết nhau.

Với người bán, họ có thể tin tưởng rằng họ sẽ nhận được tiền nếu họ tuân thủ các điều kiện của L/C. Đối với người mua, họ được bảo vệ bởi việc ngân hàng chỉ thanh toán khi tất cả các điều kiện của L/C đều được tuân thủ.

Tìm hiểu thêm: Phương thức thanh toán trong xuất nhập khẩu thường được sử dụng

2. Nội dung chủ yếu của thư tín dụng L/C

Thư tín dụng chứng từ (L/C) trong phương thức thanh toán L/C thường bao gồm các nội dung chủ yếu sau:

Số hiệu, địa điểm và ngày mở L/C:

Tùy từng loại L/C, quyền và nghĩa vụ của các bên sẽ khác nhau. Việc xác định đúng loại L/C rất quan trọng trong phương thức thanh toán L/C.

Thông tin này liên quan trực tiếp đến người bán hoặc người xuất khẩu trong giao dịch sử dụng phương thức thanh toán L/C.

Ghi số tiền rõ ràng, cả bằng số và bằng chữ, hoặc có thể chỉ ghi bằng số. Đồng tiền thanh toán phải được quy định cụ thể. Trường hợp có biên độ xê dịch (tối đa 10%) phải được thể hiện rõ, tránh những cụm từ không rõ ràng như “khoảng chừng.” Thời hạn hiệu lực:

Là khoảng thời gian mà ngân hàng mở L/C cam kết thanh toán nếu người xuất khẩu cung cấp đầy đủ bộ chứng từ trong thời hạn đó, đúng theo các yêu cầu trong L/C. Thời hạn trả tiền của L/C:

Xác định thời gian thanh toán, có thể là trả ngay hoặc trả sau. Thông tin này liên quan chặt chẽ với hối phiếu và thời hạn giao hàng đã được thỏa thuận trong hợp đồng. Thời hạn giao hàng:

Thời gian cụ thể mà bên bán phải chuyển giao hàng hóa cho bên mua, tính từ khi L/C có hiệu lực. Mô tả hàng hóa:

Bao gồm thông tin chi tiết về hàng hóa như tên, số lượng, trọng lượng (có thể có sai lệch cho phép), giá cả, quy cách, và phẩm chất. Đây là nội dung không thể thiếu trong phương thức thanh toán L/C. Điều kiện vận tải

Các điều khoản liên quan đến vận chuyển hàng hóa.

Danh sách các chứng từ mà người xuất khẩu phải cung cấp để chứng minh đã thực hiện đúng nghĩa vụ, là yếu tố quyết định trong phương thức thanh toán L/C. Cam kết trả tiền của ngân hàng mở L/C: Ngân hàng phát hành L/C cam kết thanh toán cho người xuất khẩu, ràng buộc trách nhiệm rõ ràng. Điều kiện đặc biệt khác: Các yêu cầu cụ thể như phí ngân hàng, hướng dẫn cho ngân hàng chiết khấu, và tham chiếu đến các quy tắc UCP. Chữ ký của ngân hàng mở L/C: Xác nhận chính thức của ngân hàng, làm cho thư tín dụng có hiệu lực pháp lý. Những nội dung này đều là thành phần cốt lõi trong phương thức thanh toán L/C, đảm bảo sự an toàn và minh bạch trong các giao dịch quốc tế.

Defered L/C - L/C trả dần/trả chậm/trả sau

Tham khảo: Khóa học xuất nhập khẩu ONLINE cho người mới bắt đầu

Trường hợp thư tín dụng trả chậm (deferred L/C)

Với trường hợp thư tín dụng trả chậm (deferred L/C), thì trường hợp này ngân hàng phát hành mới chỉ có điện cho người bán, thông báo chấp nhận thanh toán sau một thời gian nhất định.

Căn cứ theo tính chất, chức năng, thư tín dụng có thể có một số loại như:

Thư tín dụng chuyển nhượng (transferable L/C), cho phép người bán chuyển nhượng thư tín dụng cho bên thứ ba.

Thư tín dụng tuần hoàn (revolving L/C), tự động có giá trị trở lại sau khi thanh toán xong, áp dụng trong trường hợp giao hàng và thanh toán ổn định theo chu kỳ để giảm bớt thủ tục mở thư tín dụng.

Thư tín dụng giáp lưng (back - to - back L/C), được mở trên cơ sở của một thư tín dụng khác.

Tóm lại, việc nắm vững quy trình và cách thức hoạt động của thanh toán L/C là rất quan trọng trong kinh doanh quốc tế. Hi vọng rằng thông tin trong bài viết này đã cung cấp cho bạn cái nhìn tổng quan về vấn đề này và giúp bạn tiếp cận một cách tự tin hơn với giao dịch thương mại quốc tế.

Để tìm hiểu thêm về Thủ tục xuất nhập khẩu, cũng như cước tàu đường biển giá tốt, bạn có thể liên hệ với chúng tôi để được hỗ trợ nhé:

5. Các bên tham gia phương thức thanh toán thư tín dụng L/C

Các bên tham gia trong phương thức thanh toán thư tín dụng LC (L/C) bao gồm:

Việc hiểu rõ vai trò của các bên trong phương thức thanh toán thư tín dụng LC giúp doanh nghiệp quản lý giao dịch quốc tế một cách an toàn và hiệu quả.

Địa chỉ: Số 96 Cao Thắng, Phường 4, Quận 3, TP.HCM

Hotline mobile: 091 922 6984 (Mr. Long)

UPAS L/C được phát hành trong trường hợp nào và ai sẽ được hưởng lợi từ giao dịch loại này?

Hy vọng những thông tin về Defered L/C và UPAS L/C được chia sẻ trên đây sẽ giúp bạn nhận biết đến từng phương thức và áp dụng một cách hiệu quả.

Đối với các cán bộ đang làm việc trong doanh nghiệp xuất nhập khẩu muốn hiểu, quản trị rủi ro nghiệp vụ thanh toán quốc tế, sinh viên ngành Tài chính ngân hàng, khối ngành kinh tế trường Đại học Ngoại thương muốn thi vào vị trí Thanh toán quốc tế tại các ngân hàng có thể tham khảo Khóa học Thanh toán quốc tế chuyên sâu của Lê Ánh cam kết hỗ trợ học viên thành thạo nghiệp vụ, hỗ trợ trọn đời.

Bạn cần tìm hiểu kĩ hơn về các phương thức thanh toán quốc tế và vận dụng vào thực tiến, nhưng bạn chưa biết nên học xuất nhập khẩu ở đâu tốt, bạn có thể tham gia khóa học xuất nhập khẩu thực tế ngắn hạn tại Xuất nhập khẩu Lê Ánh. Khóa học được giảng dạy bởi đội ngũ chuyên gia trong lĩnh vực xuất nhập khẩu và Logistics đang làm việc tại các doanh nghiệp xuất nhập khẩu, logistics lớn trong nước và quốc tế.

Xuất nhập khẩu Lê Ánh – Đào tạo xuất nhập khẩu thực tế số 1 Việt Nam

Bài viết này sẽ giới thiệu về phương thức thanh toán quốc tế được sử dụng rộng rãi trong giao dịch thương mại - Thanh toán L/C (Letter of Credit). Chúng ta sẽ tìm hiểu về ý nghĩa và cách thức hoạt động của L/C, cũng như các bước quan trọng trong quy trình thanh toán L/C mà mọi người cần biết khi tham gia vào giao dịch thương mại quốc tế.

TOP 5 Công ty vận tải đường biển quốc tế uy tín nhất tại Việt Nam

TOP 5 CÔNG TY VẬN CHUYỂN HÀNG ĐÔNG LẠNH UY TÍN, AN TOÀN 2024